宁波地区新兴组合贷“能贷房价1.5倍” 利率只有2.8%?多家银行回应

8个月前 (05-08) 21 0

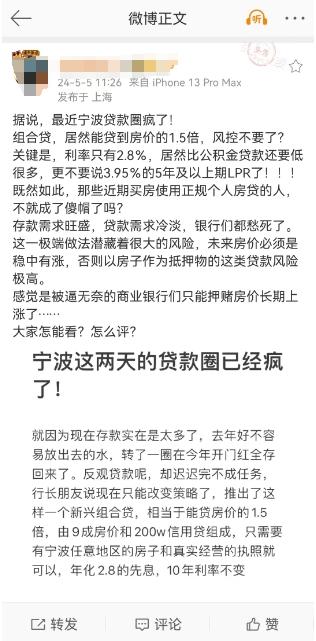

近日,有关“宁波这两天的贷款圈已经疯了!”的话题冲上热搜。

相关信息显示,由于贷款任务迟迟无法完成,宁波当地有银行推出了“新兴组合贷”:9成房价加200万信用贷组成,相当于能贷房价的1.5倍。

5月8日,财联社记者通过多家位于宁波地区的银行机构客户经理了解到,目前所在地区部分银行确实可以做此类“新兴组合贷”,但整体放款额度最高只能做到房价的9成左右,并没有网传的房价1.5倍那么高。不过,贷款利率虽然没有网传的低至2.8%,但也比较接近。

某上市城商行有关人士告诉财联社记者,上述话题可能是中介发布的用于吸引客户的文案,信息难免存在夸大成分。

据了解,近两年银行整体贷款规模持续收缩现象确实存在。据多家证券机构统计,上市银行自2023年上半年以来贷款增速逐季下行,今年一季度的贷款增速较上年又下降了1个百分点。银行放贷压力压顶,但此类“新兴组合贷”的合规性问题也值得关注。

经济学家、新金融专家余丰慧对财联社记者表示,任何贷款产品的推出,包括组合贷款,都需符合监管框架,确保风险可控。他表示,当前的信息显示,只要贷款审批严格依据借款人资质、信用状况及还款能力,并且在合法范围内设定贷款额度,此类组合贷产品即可视为合规。当然,具体每笔贷款是否合规还需看实际操作细节。

宁波多家银行否认“新兴组合贷”能贷房价1.5倍

据了解,此类“新兴组合贷”其实是房抵贷加上额外的信用贷拼合而来。但因“能贷房价1.5倍”,此前在微博等社交平台上火爆出圈。

据宁波地区某贷款中介机构向财联社记者介绍,目前宁波地区银行的组合贷说的是同一种产品,就是如果有真实经营的话,可以在房屋抵押贷款同时额外配一笔信用贷给到客户。

“房子需要抵押给银行,银行会额外配100至200万的信用贷。”该中介机构称,但这种贷款要求要求贷款人自身的负债比较低。

不过,关于额外配的信用贷额度以及“能贷房价1.5倍”等说法,银行方面却给出了不同的回应。

5月8日,有交通银行宁波某支行客户经理向财联社记者表示,他们目前能做的信用贷额度最高为80万,并且需要看个人的资质,例如工作单位等。

不过,上述客户经理表示,目前确实可以将房抵贷和信用贷结合起来做,也就是网传的“新兴组合贷”,但整体贷款额度最高也只能做到房价的9成左右,并没有网上传的“9成房价加上200万信用贷”,也做不到房价1.5倍那么多。

关于此类组合贷的贷款利率,对方表示,目前最低可以做到年化2.9%。财联社记者注意到,虽然没有网传的贷款利率低至年化2.8%那么低,但也十分接近。据了解,自去年下半年以来,经营贷利率、消费贷利率已先后跌破3%。

与此同时,有中国银行宁波某支行客户经理也向财联社记者表示,他们目前也可以做这类的组合贷款,但监管对资金流向监控比较严格,贷款人要将资金是用于经营用途可以申请,并且明确需要在宁波地区有营业执照。

“如果贷款是用于消费肯定是不行的,现在查的比较严格”,该客户经理否认了可以贷款出来买房的想法。此外,该客户经理还表示,外地客户即便在本地有房抵押但不在该地区从事真实经营也无法办理该业务。财联社记者注意到,前述交通银行也有类似要求。

多家国有行的客户经理表示,组合贷的贷款额度和利率每家银行或有不同,中小银行方面例如城农商行可能会对此有所放宽。

财联社记者随后咨询了宁波银行的某支行客户经理,他表示,可以做组合贷,但整体额度也没法做到房价1.5倍那么高。“目前住宅的抵押率一般在7成左右,好一点的能到8成”。

银行整体贷款增速持续下滑,股份行压力更大

财联社记者注意到,该话题能够火出圈的另一个因素在于,市场此前对于“银行贷款放不出去”话题一致持续关注。

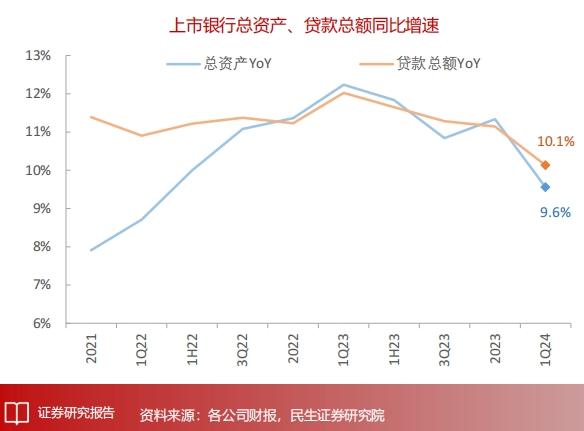

广发证券倪军团队撰写上市银行2023年报和2024一季报综述研报指出,近年来,上市银行面临生息资产和信贷增长放缓的压力。

该团队报告显示,2023年42家上市银行合计生息资产同比增速11.46%,2024年一季度同比增长9.53%,增速回落1.93个百分点。分项来看,2023年上市银行合计贷款同比增速11.2%,2024年一季度下降1个百分点至10.1%。

就年初情况来看,广发证券倪军团队指出,国有大行的生息资产规模扩张整体稳健,增速回落预计主要受信贷节奏平滑指导影响,同时同业资产增速有所回落;股份行信贷扩张仍疲弱,今年一季度信贷增速进一步回落至5.3%,且金融投资增速下降5.6百分点至3.2%;城商行信贷增长相对稳健,今年一季度贷款同比增速较2023年提升0.3百分点至13.6%;农商行信贷规模扩张继续放缓,预计为信贷有效需求偏弱所致,其对应加大了对同业资产的投资。

广发证券指出,整体来看,2023年受经济预期偏弱、按揭提前还款影响,零售贷款增长疲弱,对公贷款提供主要增量。展望2024年,对公端受城投贷款供给缩量影响,增速预计将有所放缓;零售端仍需等待宏观需求复苏和房地产市场企稳,预计普惠、涉农等领域仍是今年发力重点。

民生证券指出,2023上半年末以来贷款增速逐季下行,一方面反映了有效信贷需求或仍不足;另一方面23年全年社融上呈现信贷靠前发力、下半年政府债发力特点,且23年末监管端更强调银行信贷的季度平滑。

值得关注的是,贷款增速疲软同时,存款增长也迎来下行。据中国人民银行公布数据,自2023年4月以来,全社会人民币各项存款的余额增速由12.7%持续走低至今年3月末的7.9%,增速下行较为明显。

中信证券指出,总体来看,存款同比少增主要原因两方面原因,一方面是社融和信贷同比增长的放缓,使得存款派生作用有所收敛,另一方面是债券和理财市场波动带来了2022年四季度至2023年一季度期间存款增长的高基数。

本文转载自互联网,如有侵权,联系删除