几种情况都要割?对照新“国九条”逐一看 规则实际上是这么写的

8个月前 (04-16) 16 0

本周的前两个交易日,市场出现振荡分化行情,沪深300指数涨约1%,而中证500、中证1000、中证2000指数分别累计下跌1.62%、5.10%、10.94%。

网络上,关于上周五(4月12日)发布的新“国九条”,各类观点有不少,其中一些还传播较广。

网传观点,与相关征求意见规则存在出入

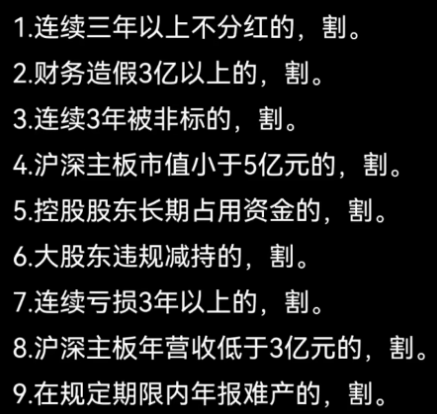

而在这些观点中,有的与新“国九条”一系列规则制定修订的内容(尚在征求意见阶段,下文不再标注)存在出入,如上图就是一例。

对照规则具体来看:

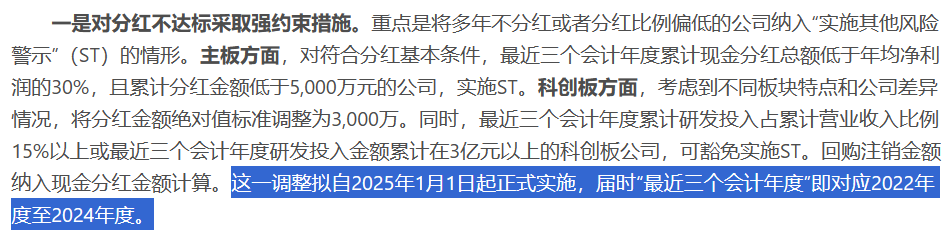

1,对于所谓“连续三年以上不分红的,割”的观点。首先明确一个时间概念,沪深交易所在4月12日的系列规则公开征求意见答记者问(以下简称“答问”)中,都明确了对分红采取强约束措施调整的过渡期安排:以2024年度为第一个会计年度,以2022年度至2024年度为最近三个会计年度。

图1:沪深交易所答问中明确的分红不达标将被ST的过渡期安排

如图1所示,新规对多年不分红或者分红比例偏低的公司实施ST的考核周期,是看2022年到2024年的分红情况。而目前,至少还有3000多家A股公司尚未披露2023年年报(预约4月18日及之后披露),其中绝大部分的年度分红计划也尚未发布;至于2024年将如何分红,目前讨论还为时尚早。

其次,对沪深主板而言,考核分红情况的前提是上市公司要符合分红基本条件,其中,沪市主板《上市规则》的规定是:对于最近一个会计年度净利润和母公司报表未分配利润均为正的公司,如果最近三个会计年度累计现金分红总额低于最近三个会计年度年均净利润的30%,且最近三个会计年度累计分红金额低于5000万元(科创板是3000万元)的,将被实施ST。

深市主板《上市规则》的规定是:新增“最近一个会计年度净利润为正值,且公司合并报表、母公司报表年度末未分配利润均为正值的公司,其最近三个会计年度累计现金分红金额低于最近三个会计年度年均净利润的30%,且最近三个会计年度累计分红金额低于5000万元(创业板是3000万元)”ST情形。

同时,新的规定对科创板、创业板都设有豁免条款,如最近三个会计年度累计研发投入占累计营业收入比例15%以上或最近三个会计年度研发投入金额累计在3亿元以上的科创板公司,可豁免实施ST。创业板方面,也会考虑公司研发投入情况。

最后,沪深两所都明确,回购注销金额纳入现金分红金额一并计算。

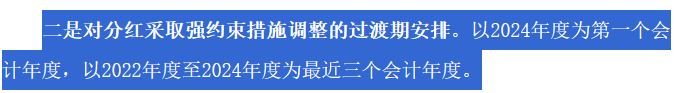

2,对于所谓“财务造假3亿以上的,割”的观点。首先还是明确时间概念,就退市制度调整的过渡期安排,沪深两所在答问中均明确“新老划断”关键时点是收到证监会行政处罚事先告知书。这也就是说,在新规实施前收到行政处罚事先告知书的,还按当时的法律法规进行处理。

图2:沪深交易所答问中明确的退市制度调整过渡期安排

其次,关于财务造假3亿以上的出处,沪市规定:造假行为持续3年及以上的,只要被行政处罚予以认定,坚决予以出清(3年及以上造假适用于2020年度及以后年度的虚假记载行为)。对于1年造假的,当年财务造假金额达到2亿元以上,且造假比例达到30%以上的,予以退市;连续2年造假的,造假金额合计数达到3亿元以上,造假比例达到20%以上的,予以退市(1年及2年造假适用于2024年度及以后年度的虚假记载行为)。

深市规定:区分一年、连续两年、连续三年及以上三个层次:一年为虚假记载金额“2亿元,占比30%”;两年为“合计3亿元,占比20%”;三年及以上被认定虚假记载即退市,坚决打击恶性和长期系统性财务造假。其中,一年、连续两年标准适用于2024年度及以后年度的虚假记载行为;三年及以上标准适用于2020年度及以后年度的虚假记载行为。

3,对于所谓“连续三年被非标的,割”的观点。具体指的可能是内控审计意见非标,如深市规定,连续两年内控非标或未按照规定披露内控审计报告实施*ST,第三年内控非标或未按照规定披露内控审计报告即退市,督促公司提高规范运作水平。其时间过渡期安排是:内控非标意见退市情形,以2024年度为第一个会计年度。

沪市方面,规定为,连续两年内部控制审计报告为无法表示意见或者否定意见,或未按照规定披露内部控制审计报告的,公司股票被实施退市风险警示(*ST),第三年公司内部控制审计报告为非无保留意见的,对公司股票予以终止上市。时间过渡期安排同样是以2024年为首个起算年度。

因此,这一条是以2024年度作为第一个起算年度开始考核的。

4,对于所谓“沪深主板市值小于5亿元的,割”的观点。是来自退市市值指标的调整,在新规中,沪深两所均规定:提高主板公司市值退市指标至5亿元(即连续二十个交易日收盘总市值低于此数,目前的规定是3亿元)。

图3:沪深交易所答问中有关主板公司市值退市指标调整的内容

时间安排上,沪深交易所均明确:本次修改的主板股票和存托凭证市值退市指标,自新上市规则发布实施之日起6个月后开始适用。

而据Choice金融终端统计,截至4月16日收盘,沪深主板公司(未停牌)市值低于5亿元的有5家公司,且全部都是已进入退市整理期或已被实施风险警示的公司。

5,对于所谓“控股股东长期占用资金的,割”的观点。沪深交易所拟新增内控失效的规范类退市情形,其中,上交所规定:上市公司内控失效,出现控股股东及其关联方非经营性占用资金,余额达到最近一期经审计净资产绝对值30%或者金额超过2亿元,被中国证监会责令改正但未在规定期限内改正的,坚决予以出清。

深交所规定:将严重资金占用且不予整改纳入规范类退市,公司被控股股东或其关联方占用资金余额达到2亿元以上,或者占公司最近一期经审计净资产30%以上,未在要求期限内归还的,公司股票予以退市。

可见,这条也是有触发条件门槛的,即占用资金余额要在2亿元以上、或占最近一期经审计净资产的30%以上,且还要责令后不改正不归还的,才会导致退市。

过渡期安排方面,沪深交易所均明确:上市公司存在被控股股东及其关联方非经营性占用资金,在新上市规则发布实施后,被中国证监会作出责令改正,在规定期限内未改正的,适用新上市规则判断是否触及规范类强制退市情形。

此外,在新上市规则发布实施前实际控制人已经发生变化,且现任实际控制人与资金占用方无关联关系的,不适用新上市规则资金占用规范类退市。上市公司存在被控股股东及其关联方非经营性占用资金,在新上市规则发布实施后实际控制人发生变化的,将适用新上市规则资金占用规范类退市,从严规范此类公司的控制权转让行为。

6,对于所谓“大股东违规减持的,割”的观点。对照此次规则修订,沪深两所主要是进一步完善股份减持规则体系,严格规范大股东、董监高等主体的股份减持行为,强化股份减持的信息披露监管要求,切实防范绕道减持。

其中,特别针对利用“身份”绕道、利用“交易”绕道和利用“工具”绕道作了安排,进一步明确了大股东、董监高在离婚、解散分立、解除一致行动关系,司法强制执行、股票质押等证券交易违约处置,实施赠与,以及以本公司股票为标的的衍生品交易、转融通出借、融券卖出、认购申购ETF等情形下的规则适用。

根据规则,所谓大股东违规减持,其处罚对象是违规减持的实施主体,而非上市公司。且规范主要股东减持行为,对中小股东有益无害,因此上述观点并不具有说服力。

7,对于所谓“连续亏损3年以上的,割”的观点。

8,对于所谓“沪深主板年营收低于3亿元的,割”的观点。

将这两条合并对照规则。此次,在财务类退市情形中,沪市主板公司(年度净利润为负)拟调高营业收入指标至3亿元(目前是1亿元);深交所也规定,严格财务类退市指标,提高主板亏损公司营业收入指标要求,从现行的“1亿元”提高至“3亿元”。

可见,该指标的触发需同时满足年度业绩亏损及年度营业收入低于3亿元两个条件,而首次触发后上市公司股票将被实施*ST(假设此前未触发退市风险警示)。

过渡期安排方面,沪深两所均明确:修改后的主板财务类“亏损+营业收入”组合指标,以2024年度为第一个会计年度。上市公司在2023年年度报告披露后继续按照原规则财务类强制退市的规定实施或撤销退市风险警示,或者终止上市;其中,被实施退市风险警示的公司在2024年年度报告披露后按照新规则撤销警示或者终止上市。

9,对于所谓“在规定期限内年报难产的,割”的观点。相关内容规定并不在此次规则调整范围之内,且就此前多年情况来看,A股公司无法在规定期限内披露年度报告的,均是极个别的现象。

本文转载自互联网,如有侵权,联系删除